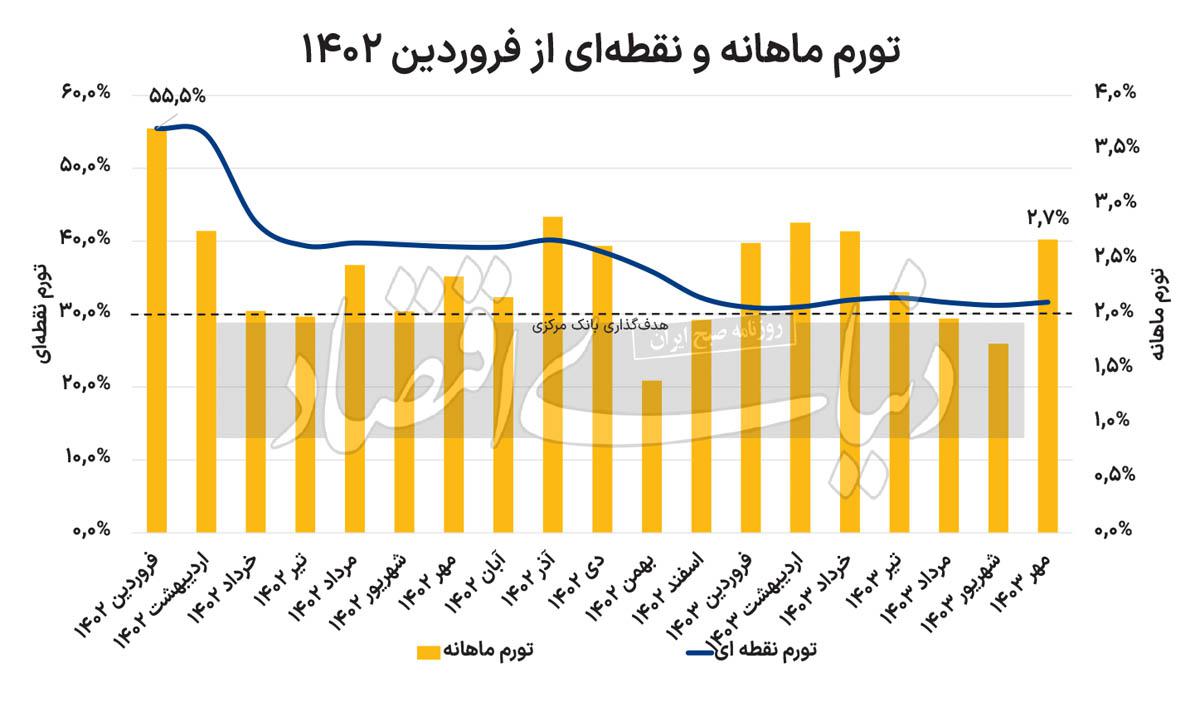

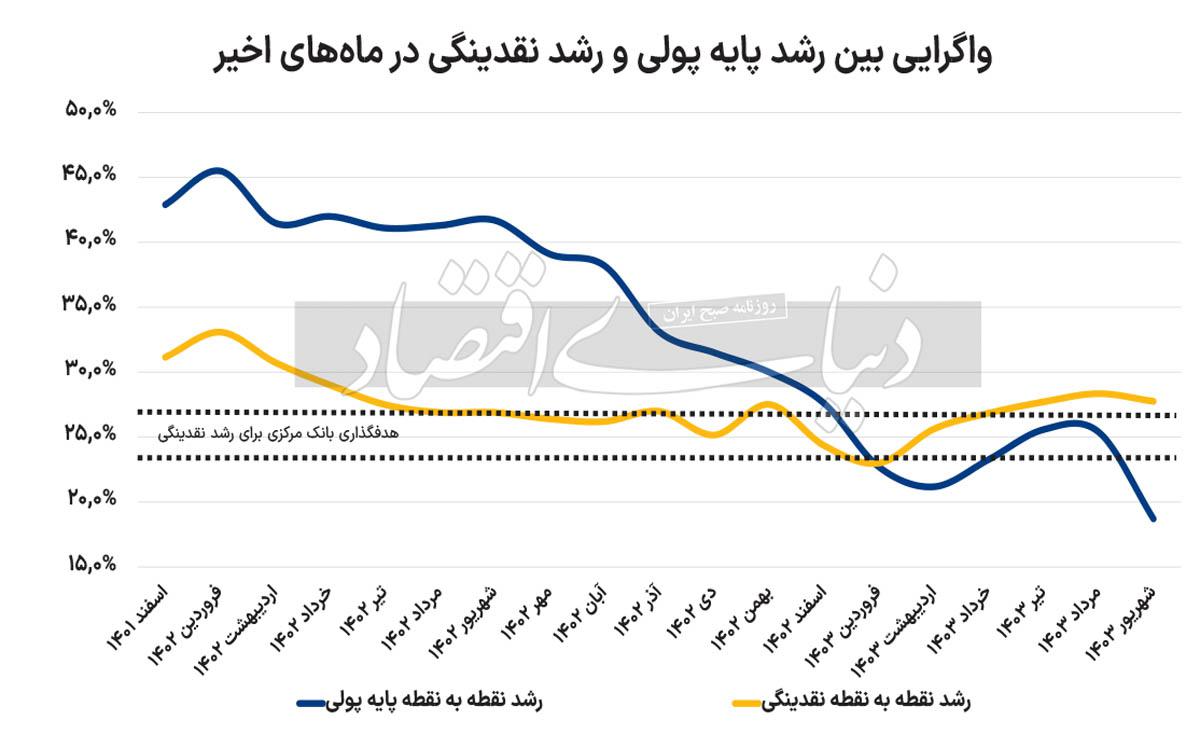

علیرضا کتانی: بانک مرکزی به تازگی آمارهای پولی و بانکی شهریورماه را منتشر کرد. براساس این آمار، رشد نقطهای پایه پولی در شهریورماه برابر با 18.7درصد بوده است. اگرچه بانک مرکزی پیش از این، رشد پایه پولی را اعلام کرده بود، اما آمار اقلام اثرگذار بر رشد را اعلام نکرده بود. بررسیها نشان میدهد رشد نقطه به نقطه پول نیز، بهعنوان یکی از مهمترین نماگرهای انتظارات تورمی، پس از برخورد به کف 75ماهه در فروردین1403، در ماههای نخست سال، بار دیگر روند صعودی به خود گرفته و در تابستان روندی باثبات داشته است.

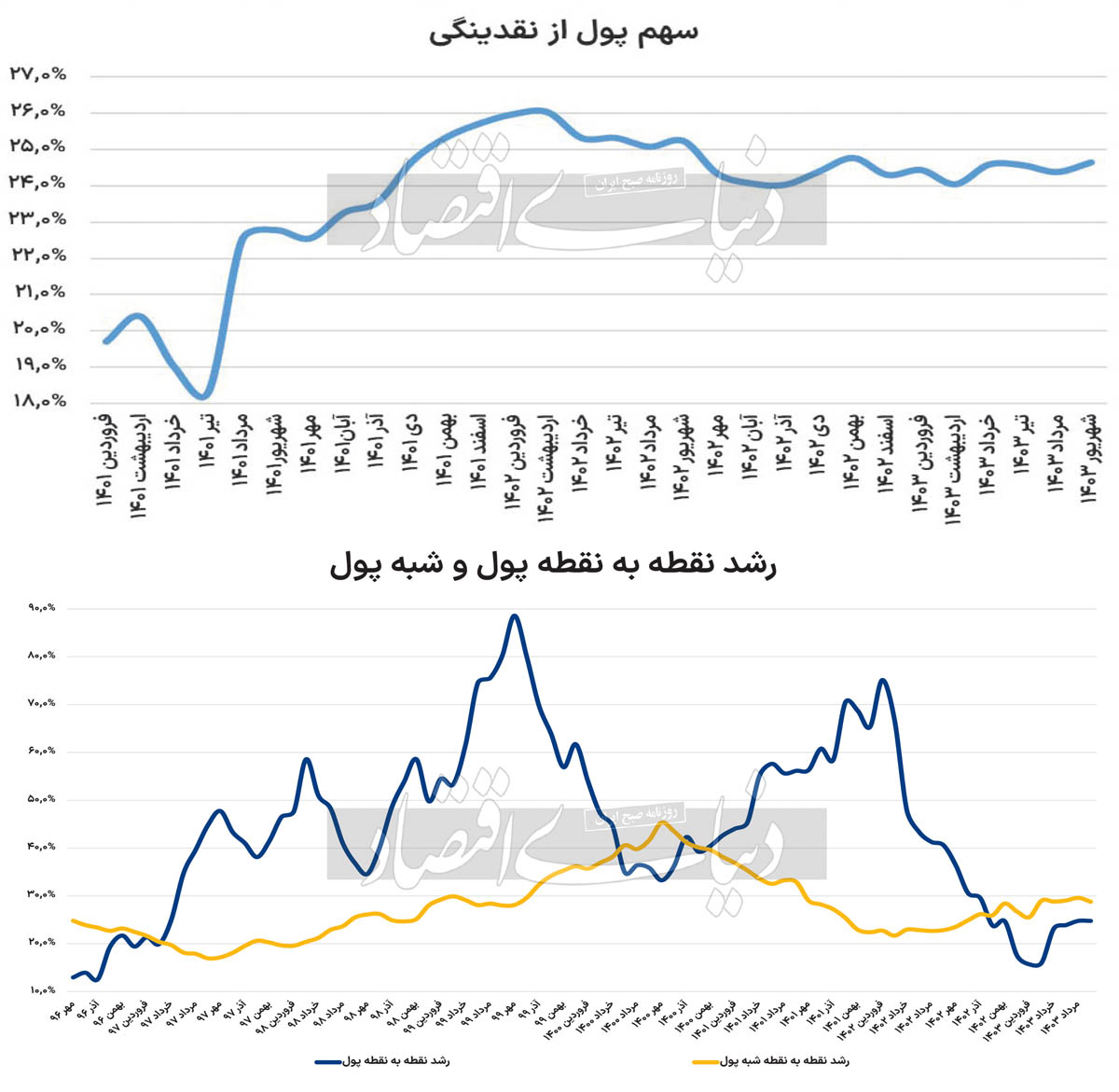

بر اساس آخرین آمارها رشد نقطهای پول در شهریورماه در سطح 24.8درصد بوده است. از سوی دیگر، نسبت پول به نقدینگی نیز در ماههای منتهی به شهریور یک روند کم نوسانی را طی کرده و در کریدور 24 تا 25درصد در حال نوسان بوده است. این در حالی است که در فروردین1402، این رقم به بیشترین سطح یعنی 26درصد رسیده است. براساس اعلام بانک مرکزی در 6ماه منتهی به شهریور سال1403، خالص داراییهای خارجی بانک مرکزی مهمترین عامل فزاینده رشد پایه پولی بوده و سهمی فزاینده معادل 29واحد درصد در رشد 6ماهه پایه پولی داشته است. عامل اصلی افزایش داراییهای خارجی بانک مرکزی در سال جاری افزایش نرخ تسعیر بوده است.

انتظارات تورمی در مسیر ثبات

نقدینگی از دو بخش «پول» و «شبه پول» تشکیل میشود. برخی از اقتصاددانان معتقدند که متغیر «پول» که معادل اسکناس و سپردههای جاری است، بیشترین همبستگی را با نرخ تورم دارد و میتوان از آن بهعنوان یک نماگر انتظارات تورمی نام برد. بنابراین میتوان رشد نقطه به نقطه پول را بهعنوان یک وضعیت هشدار در اقتصاد حساب کرد. هنگامی که رشد نقطهای پول بالا باشد، به این دلیل است که بخشی از شبه پول، یعنی سپردههای مدتدار بانکی، تبدیل به سپردههای جاری شوند تا وارد بازارهای دارایی شوند. مطابق بررسیها، نرخ رشد پول در یک دهه اخیر دو قله مهم را ثبت کرده است. قله اول در مهر ماه سال99 بود که رشد این متغیر تا 90درصد بالا رفت. همچنین در خرداد1402 نیز رقم رشد نقطهای پول بالاتر از 70درصد گزارش شد؛ اما پس از آن، رشد نقطهای پول یک مسیر نزولی را طی کرد تا در فروردینماه سال جاری با ثبت رقم 15.7درصد یک رکورد کاهشی ثبت کند. این روند در ماههای اخیر کمی افزایشی شده؛ اما همچنان یک مسیر با ثباتی را طی میکند و در شهریورماه رشد نقطهای پول 24.8درصد ثبت شده است.

عوامل اثرگذار بر رشد پایه پولی

پایه پولی یا پول پرقدرت به مجموع پولهای منتشرشده توسط بانک مرکزی گفته میشود که شامل اسکناسها، مسکوکات در دست مردم و ذخایر بانکی نزد بانک مرکزی است. پایه پولی نقشی اساسی در سیاستهای پولی و کنترل تورم ایفا میکند و تغییرات آن تاثیر زیادی بر نقدینگی کل جامعه و اقتصاد کشور دارد. پایه پولی از سمت منابع و مصارف قابل بررسی است. منابع پایه پولی به مواردی اشاره دارد که باعث افزایش ذخایر پولی بانک مرکزی میشوند. این منابع شامل خالص داراییهای خارجی بانک مرکزی، خالص مطالبات بانک مرکزی از بخش دولتی، مطالبات بانک مرکزی از بانکها و سایر اقلام ترازنامه است.

خالص داراییهای خارجی بانک مرکزی شامل ذخایر ارزی و طلا میشود که بانک مرکزی در اختیار دارد. افزایش یا کاهش این داراییها به واردات و صادرات و همچنین تغییرات نرخ ارز بستگی دارد. خالص داراییهای خارجی در شهریور۱۴۰۳ نسبت به اسفند ۱۴۰۲ تغییرات اندکی داشته است. خالص مطالبات بانک مرکزی از بخش دولتی نشاندهنده میزان طلب بانک مرکزی از دولت است. رشد این مطالبات معمولا بهدلیل کسری بودجه دولت رخ میدهد که باعث افزایش پایه پولی و نقدینگی در اقتصاد میشود. این شاخص در شهریور۱۴۰۳ نسبت به دورههای قبلی افزایش قابل توجهی داشته است.

اهمیت مطالبات بانک مرکزی از بانکها

مطالبات بانک مرکزی از بانکها به میزان وامها و اعتبارات ارائهشده به بانکها توسط بانک مرکزی اشاره دارد. افزایش این شاخص به معنای نقدینگی بیشتر در بانکها و توانایی بیشتر آنها برای اعطای تسهیلات به مشتریان است. سایر اقلام ترازنامه شامل مواردی میشود که در دستهبندیهای دیگر جای نمیگیرند و ممکن است شامل بدهیهای مختلف بانک مرکزی یا ذخایر خاصی باشد. تغییرات در این بخش نیز میتواند نشاندهنده رشد یا کاهش پایه پولی باشد.

مصارف پایه پولی به مخارجی اشاره دارد که باعث کاهش ذخایر پولی بانک مرکزی میشوند. اسکناس و مسکوکات در دست مردم و سپردههای بانکی نزد بانک مرکزی نیز از جمله مصارف پایه پولی هستند. اسکناس و مسکوک در دست مردم به میزان پول نقد در دست مردم اشاره دارد. با افزایش یا کاهش این میزان، نقدینگی در سطح جامعه تحت تاثیر قرار میگیرد. همچنین بانکها موظفند بخشی از سپردههای مشتریان خود را نزد بانک مرکزی بهعنوان ذخیره قانونی نگه دارند.تغییرات در این بخش نیز میتواند بر میزان تسهیلات اعطایی بانکها و نقدینگی کل تاثیر بگذارد.

تحلیل رشد متغیرهای پولی

در مجموع، رشد پایه پولی در دورههای مختلف نشاندهنده افزایش میزان پول پرقدرت در اقتصاد است که میتواند تاثیرات قابل توجهی بر تورم و ارزش پول ملی داشته باشد. همچنین افزایش مطالبات بانک مرکزی از بخش دولتی و بانکها نشاندهنده افزایش نقدینگی و اعطای وامهای بیشتر است که در صورت عدم کنترل میتواند منجر به افزایش تورم شود.

در شهریورماه سال۱۴۰۳ نسبت به پایان اسفند سال۱۴۰۲، خالص بدهی بخش دولتی به بانک مرکزی سهمی معادل 8.3واحد درصد در رشد 5.3درصدی دوره مزبور داشته است. گفته شده که افزایش خالص بدهی دولت به بانک مرکزی عمدتا بهدلیل کاهش سپردههای دولت نزد بانک مرکزی بوده است. مهمترین عامل کاهنده رشد پایه پولی در پایان شهریور ماه سال۱۴۰۳ نسبت به پایان اسفند سال۱۴۰۲، مطالبات بانک مرکزی از بانکها با سهمی معادل منفی 17واحد درصد بوده است. عامل اصلی کاهش مطالبات بانک مرکزی کاهش اضافهبرداشت بانکها و موسسات اعتباری در پایان 6ماهه اول سال۱۴۰۳ بوده است. دیگر عامل کاهنده رشد پایه پولی در 6ماه ابتدایی سال۱۴۰۳، خالص سایر اقلام بانک مرکزی با سهمی معادل منفی 14.6واحد درصد بوده است.

سهم خالص مطالبات بانک مرکزی از بخش دولتی در رشد پایه پولی بسیار بالا بوده که میتواند ناشی از نیاز دولت به تامین مالی کسری بودجه باشد. این موضوع نشان میدهد که سیاستهای مالی دولت، از جمله استفاده از منابع بانک مرکزی، تاثیر مستقیم بر رشد پایه پولی و در نتیجه تورم دارد. از سوی دیگر، تغییرات در بخش خالص داراییهای خارجی نیز میتواند نشاندهنده تاثیرات تغییرات نرخ ارز و تجارت خارجی بر اقتصاد داخلی باشد. اگر این بخش بهدلیل کاهش صادرات یا افزایش واردات با کاهش مواجه شود، فشار بیشتری بر پایه پولی وارد خواهد شد و احتمال افزایش نرخ ارز و تورم در اقتصاد وجود دارد.

اثر نرخ تسعیر بر تغییرات پایه پولی

براساس اعلام بانک مرکزی در 6ماه منتهی به شهریور سال1403، خالص داراییهای خارجی بانک مرکزی مهمترین عامل فزاینده رشد پایه پولی بوده و سهمی فزاینده معادل 29واحد درصد در رشد 6ماهه پایه پولی داشته است. عامل اصلی افزایش داراییهای خارجی بانک مرکزی در سال جاری افزایش نرخ تسعیر بوده است. خرداد امسال بود که بانک مرکزی پس از 6سال نرخ تسعیر 4200تومانی دلار را تغییر داد و نرخی نزدیک به نرخ مرکز مبادله را جایگزین کرد. تیم اقتصادی دولت جدید بارها اعلام کرده است که به دنبال نزدیک کردن نرخ مرکز مبادله به نرخ بازار آزاد و کم کردن شکاف ارز ترجیحی با ارز آزاد است.

راهکار بانک مرکزی

بانک مرکزی از سال1400 اجرای طرحی را با عنوان کنترل ترازنامهای دنبال میکند. این نهاد با اجرای طرح کنترل ترازنامهای به دنبال بهبود وضعیت سلامت بانکی و کنترل نرخ رشد نقدینگی بوده است؛ با این حال با توجه به وضعیت کسری بودجه عملیاتی و ریسکهای غیراقتصادی موجود در وضعیت کنونی، رسیدن بانک مرکزی به هدف خود، دشوارتر از گذشته بوده است. در این شرایط، به نظر میرسد بانک مرکزی به تنهایی توانایی کنترل رشد نقدینگی را نخواهد داشت و گام برداشتن در راستای رفع دائمی تحریمها، کنترل انتظارات تورمی، اجرای سختگیرانهتر استانداردهای بانکی، میتواند رشد نقدینگی و پایه پولی را در ماههای آینده کنترل کند.