بازار داخلی

رکورد ۲۱ ماهه بورس

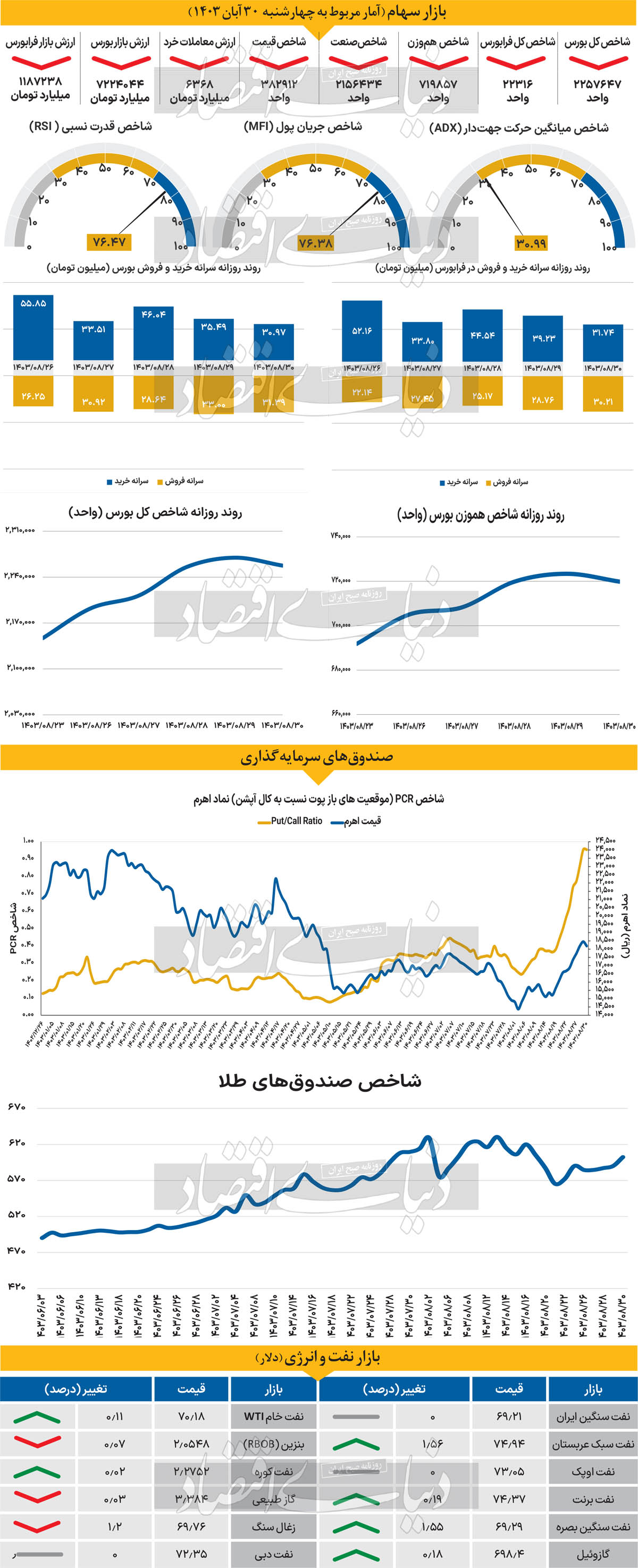

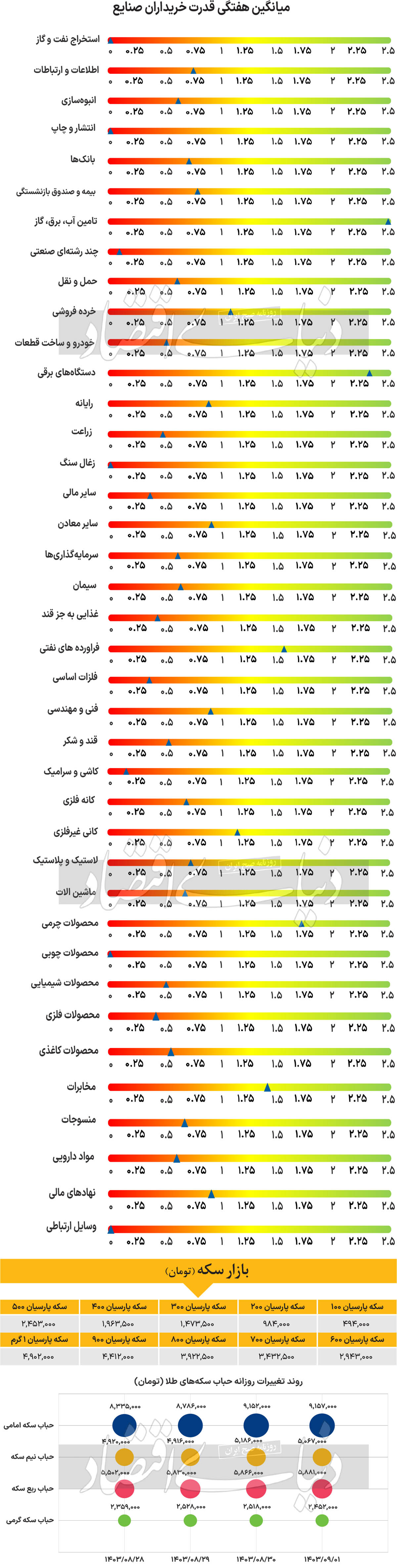

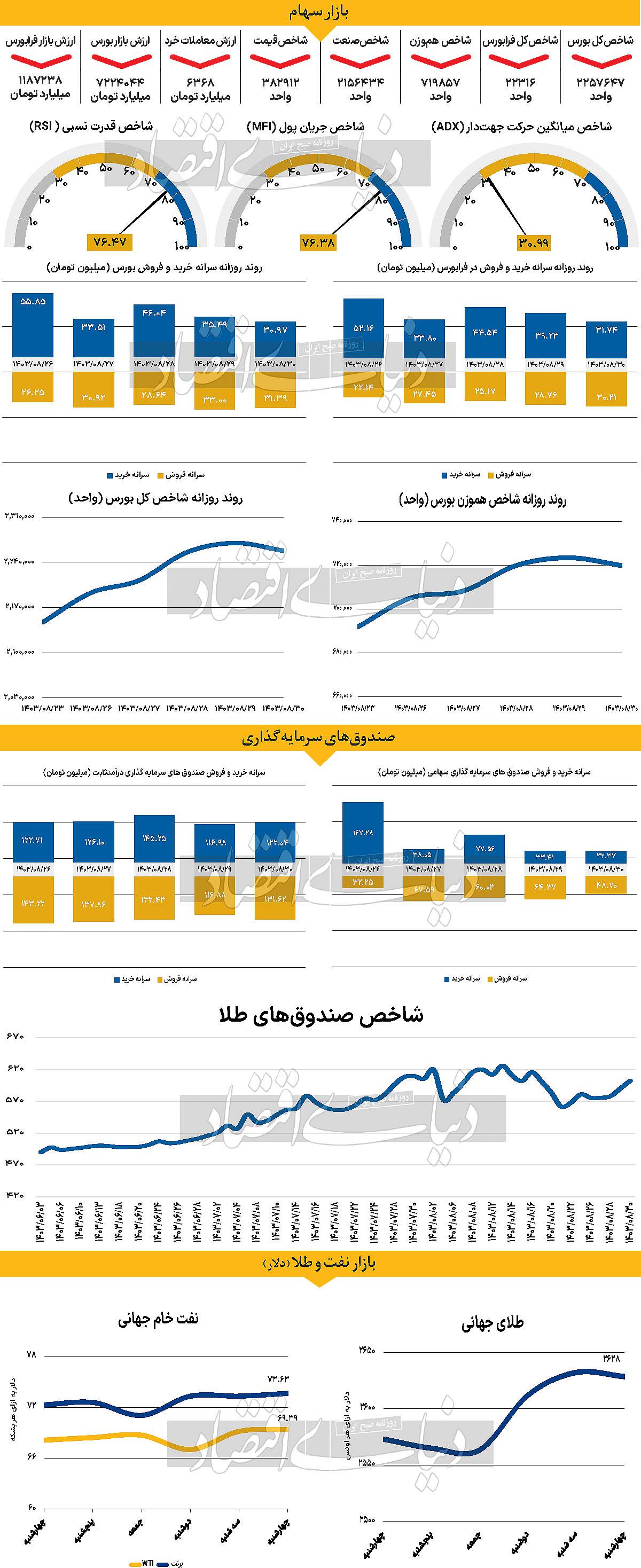

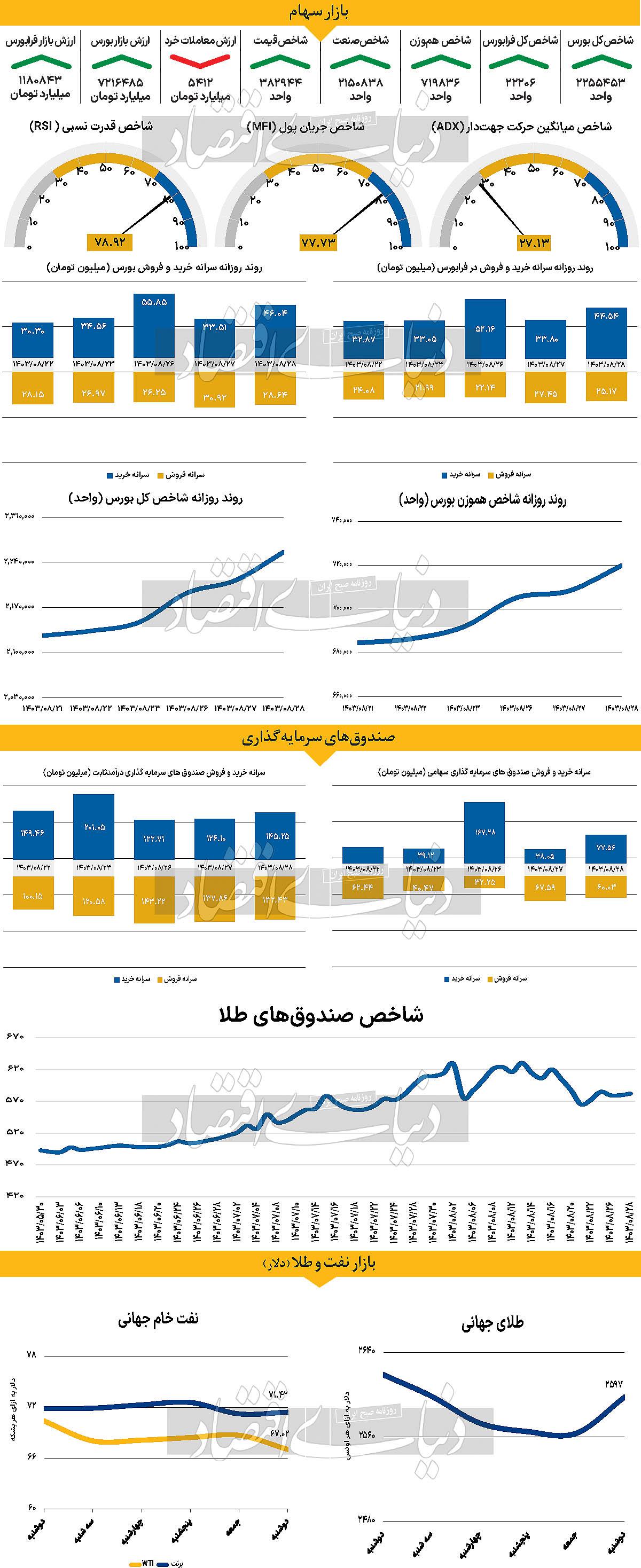

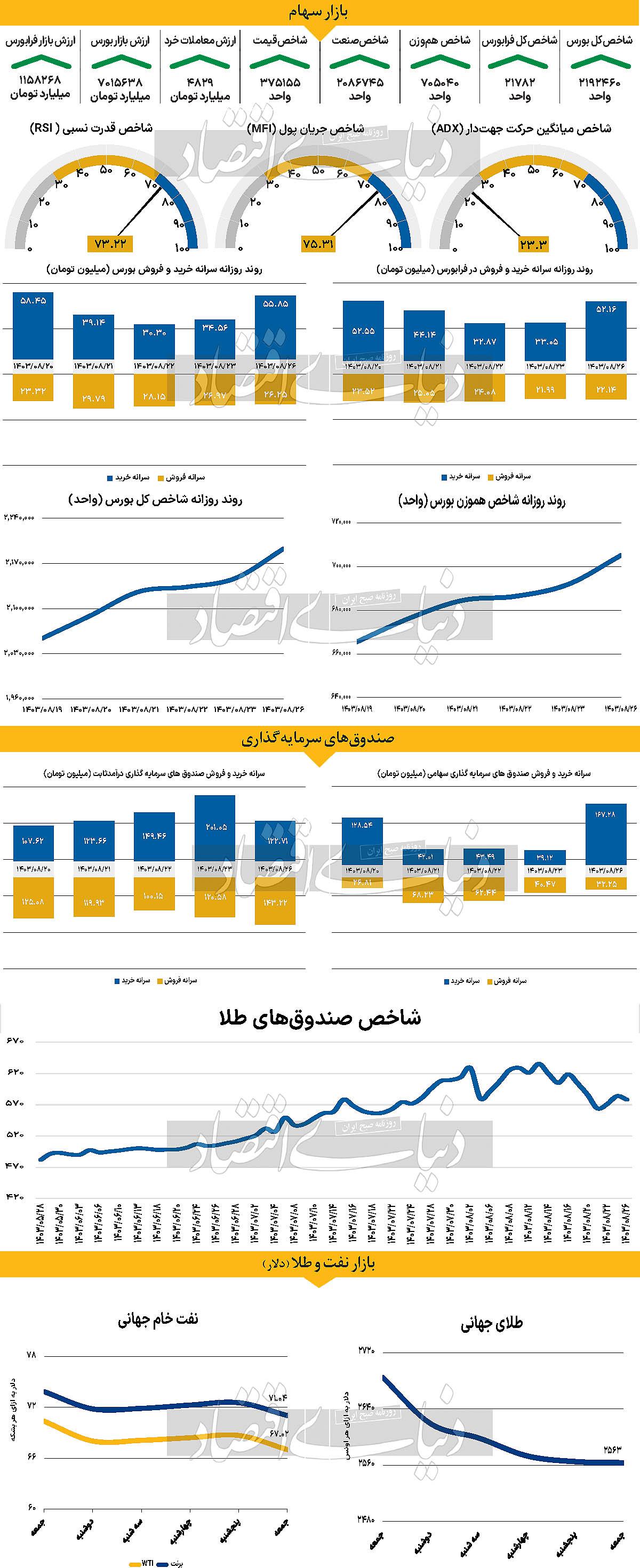

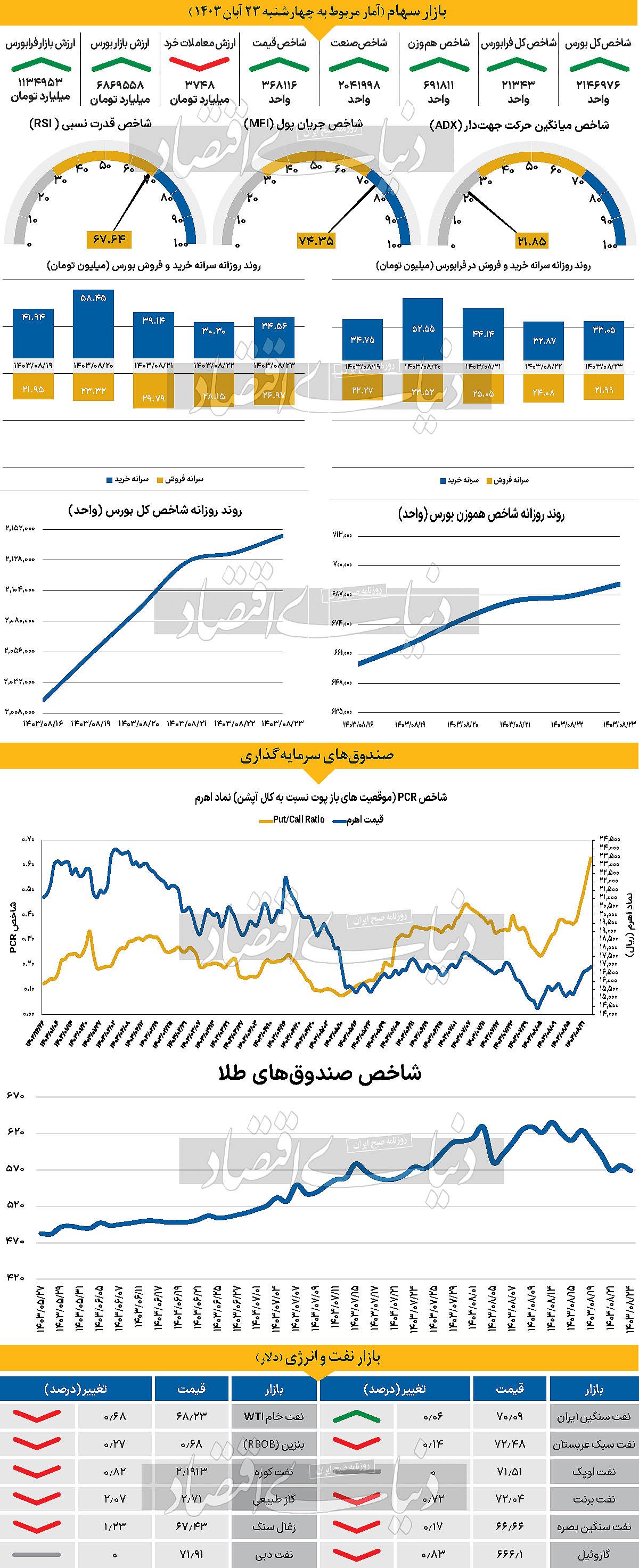

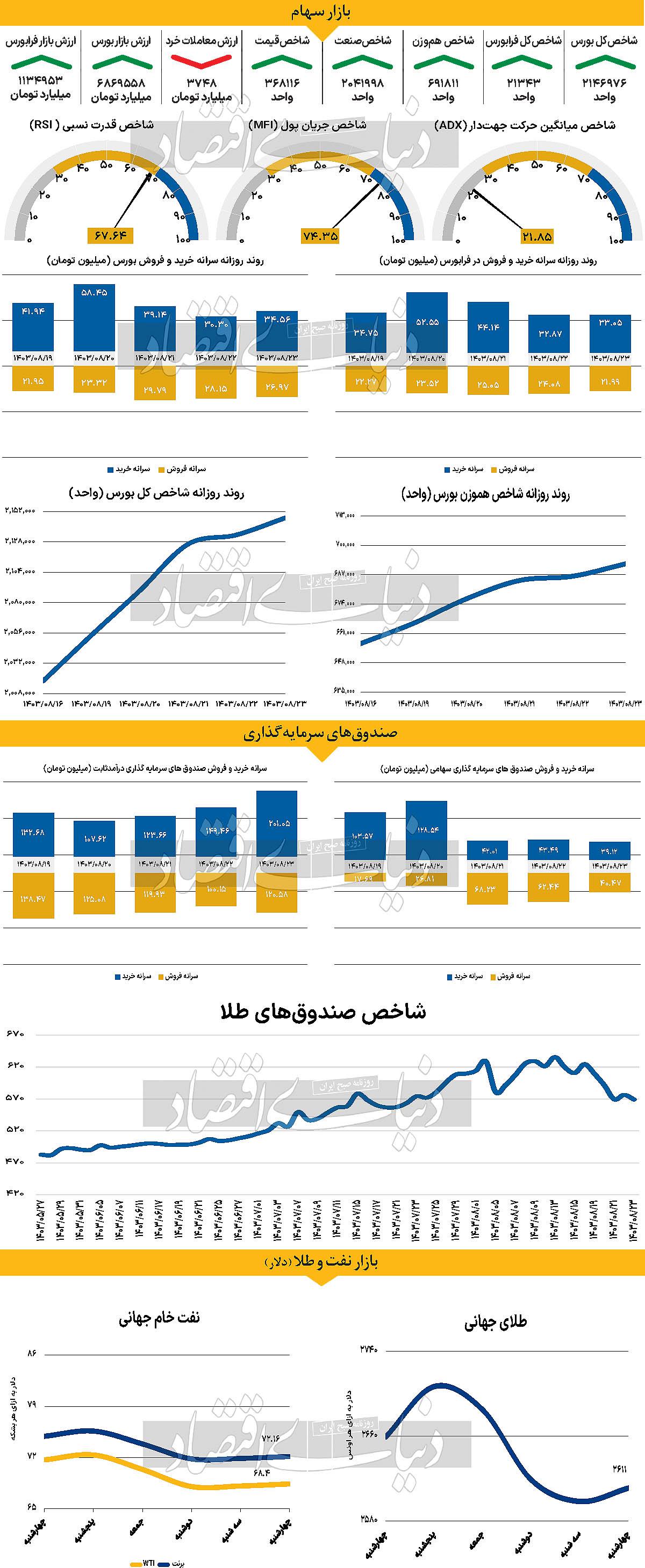

هفته گذشته، شاخصهای کلیدی بازار سرمایه رشد قابلتوجهی را به ثبت رساندند. از اسفند سال ۱۴۰۱، این نخستین بار است که بازار توانسته برای دو هفته متوالی بازدهی بیش از ۵درصد را تجربه کند. این روند صعودی نشاندهنده جذب سرمایهگذاران به بازار سهام و بهبود نسبی شرایط بازار است. در این میان، شاخص کل بورس و اوراق بهادار تهران پس از یک ماه نوسانات متعدد، توانست با رشد هفتگی حدود ۵.۱۶ درصدی، در پایان معاملات روز چهارشنبه به سطح ۲ میلیون و ۲۵۷هزار واحد برسد. این رشد در حالی رخ داد که بازدهی شاخص کل در آبان ماه معادل ۱۲.۴۷درصد بوده است.

شاخص کل هموزن نیز عملکردی مثبت داشت و با رشد هفتگی بیش از ۴درصد و بازدهی ماهانه ۸.۱ درصدی همراه بود. این شاخص در آخرین روز معاملاتی آبان ماه در محدوده ۷۱۹هزار و ۸۵۷ واحد قرار گرفت که نشاندهنده بهبود ارزش شرکتهای کوچک و متوسط بازار است. از سوی دیگر، شاخص کل فرابورس نیز که در طول ماه با افتوخیزهای متوالی مواجه بود، در نهایت با ثبت بازدهی ۵.۲۷ درصدی در آبان به کار خود پایان داد که از این میزان، رشد حدود ۴.۵۶درصد مربوط به هفته پایانی بوده است. در هفته گذشته، ورود و خروج سرمایه حقیقی به بازار تغییرات زیادی نداشت. با این حال، تمایل سرمایهگذاران به ورود نقدینگی به بازار قابل مشاهده بود. در مجموع، طی هفته گذشته ۱۱۹۴ میلیارد تومان نقدینگی حقیقی وارد بازار شد که نشان از بهبود شرایط اعتماد به بازار دارد. میانگین هفتگی ارزش معاملات نیز با رشد ۵۵ درصدی، به ۶هزار و ۲۲ میلیارد تومان رسید که حاکی از افزایش فعالیت معاملهگران است. روز پنجشنبه، انتشار نرخ تسعیر اقلام پولی داراییها و بدهیهای ارزی شبکه بانکی کشور برای گزارشهای مالی میاندورهای منتهی به شهریور ماه سالجاری مورد توجه قرار گرفت.

نرخ خرید حواله معاملات الکترونیکی ارز (ETS) مرکز مبادله ارز و طلای ایران در ۳۱ شهریور برای هر یورو معادل ۵۰۸هزار و ۴۲۸ ریال و برای هر دلار آمریکا ۴۵۷هزار و ۳۷۴ ریال تعیین شد. این اقدام، که بهدلیل افزایش نرخ ارز تسعیر داراییهای خارجی بانکها انجام شد، میتواند شرایط مساعدی برای گروه بانکی ایجاد کند و رشد قابلتوجهی در این بخش به همراه داشته باشد.

بازار خارجی

تورم اروپا به هدف نزدیک است

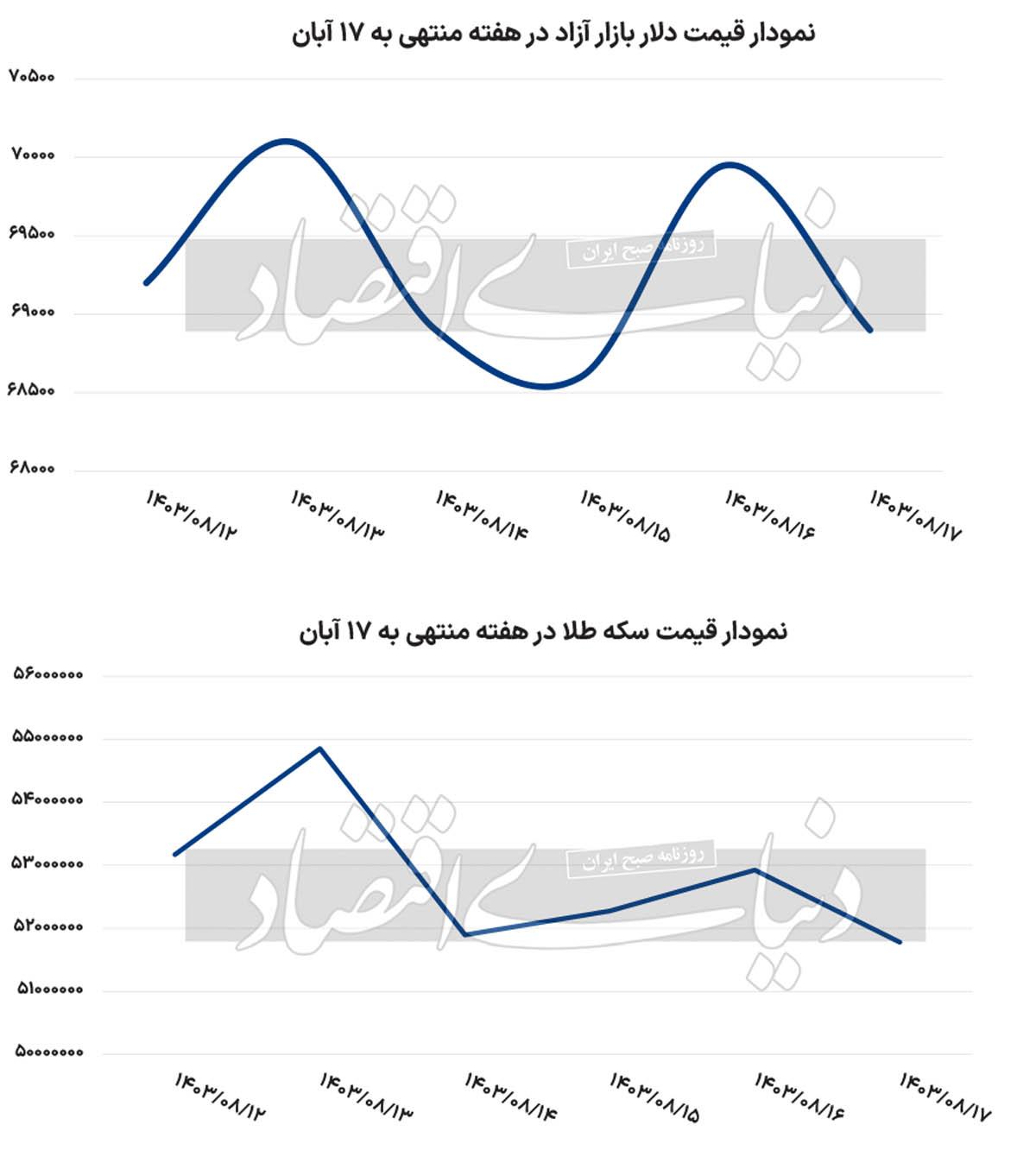

دلار در روز پنجشنبه تقویت شد و جفتارز یورو/دلار با نماد EURUSD به زیر سطح حمایتی روانی ۱.۰۵ کاهش یافت. همچنین شاخص دلار (DXY) از سطح ۱۰۷.۰ عبور کرد. دلیل این حرکت تنها یک عامل خاص نبود، بلکه ترکیبی از عوامل مختلف در این روند نقش داشت. تشدید جنگ روسیه و اوکراین باعث شده است که سرمایهگذاران به داراییهای امنی مانند دلار روی بیاورند. کاهش غیرمنتظره مدعیان اولیه بیکاری، نشاندهنده استحکام بازار کار، هرچند مدعیان ادامهدار بیکاری افزایش یافتند. شاخص پیشرو و شاخص چشمانداز کسبوکار فدرال فیلادلفیا ناامیدکننده بودند. جان ویلیامز، که معمولا دیدگاههای افزایش نرخبهرهای(هاوکیش) ندارد، اظهار کرد که ایالات متحده هنوز به اهداف تورمی خود نرسیده است. این اظهارات باعث افزایش خرید دلار شد. شاخصهای مدیران خرید (PMI) روز جمعه در بازارهای توسعهیافته منتشرشدند.

اختلاف واضح در فعالیتهای اقتصادی بین ایالات متحده و منطقه یورو باعث شده است که نرخ بهره بین دلار و یورو فاصله زیادی پیدا کند. دلار احتمالا در کوتاهمدت به جای کاهش، موقعیت خود را بالاتر از سطح ۱۰۷.۰ حفظ کند. در روز جمعه شاخص مدیران خرید (PMI) برای ماه نوامبر منتشر شد که یکی از دادههای مهم برای بانک مرکزی اروپا و یورو محسوب میشود. این شاخص که قبلا کمتر مورد توجه بود، اکنون به ورودی کلیدی برای تصمیمات سیاست پولی تبدیل شده است. پیشبینیها برای شاخص ترکیبی منطقه یورو نزدیک به ۵۰ (نقطه تعادل) است.

پیشبینیها برای آلمان نگرانکنندهتر به نظر میرسد. با احتمال کاهش زیر ۴۷.۰. اگرچه شاخص ترکیبی منطقه یورو پایدار باقی بماند، هرگونه ضعف در آمار آلمان میتواند تاثیر بیشتری بر بازار بگذارد و فشار بر یورو را افزایش دهد. سنتنو عضو بانک مرکزی اروپا عنوان کرد تورم اروپا به هدف نزدیک شده است اما وضعیت اقتصاد مطلوب نیست. اگر شرایط اقتصادی بدتر شود، امکان بررسی کاهش بیشتر و سریعتر نرخ بهره وجود دارد. ما به یک اقتصاد قوی نیاز داریم تا از رسیدن تورم زیر هدف جلوگیری کنیم. بنابراین ترجیح میدهیم مسیر پولی را به طور تدریجی پیش ببریم.