بزرگترین انتشار اوراق سال جاری در تامین سرمایه خلیج فارس انجام شد/ پیش بینی دریافت مجوز دو صندوق "تفارس" تا پایان سال جاری/ نرخ بهره؛ از رقبای بازار سرمایه

بورس نیوز . ۱۴۰۳/۹/۳، ۱۲:۴۱

بزرگترین انتشار اوراق سال جاری در تامین سرمایه خلیج فارس انجام شد/ پیش بینی دریافت مجوز دو صندوق "تفارس" تا پایان سال جاری/ نرخ بهره؛ از رقبای بازار سرمایه

به گزارش بورس نیوز، محدثه رزاقی، معاون خدمات مالی تامین سرمایه خلیج فارس در این نشست اظهار کرد: تامین سرمایه خلیج فارس اواخر سال ۱۴۰۰ فعالیت خود را آغاز کرده است. مثل سایر تامین سرمایهها در سه حوزه تامین مالی، خدمات مالی و مدیریت ثروت و سرمایه گذاری فعالیت میکند. تامین سرمایهها مانند بانکها منابعی را جمع و طی فرایندی آن را بین کسانی که متقاضی تامین مالی هستند، تقسیم میکنند.

وی افزود: در تامین سرمایهها منابع از طریق صندوقهای سرمایه گذاری جذب و با خرید اوراقی که برای متقاضیان منتشر کردیم، تامین مالی را انجام میدهیم. در حوزه معاونت و خدمات مالی؛ در بخشهای تامین مالی مبتنی بر بدهی، تامین مالی مبتنی بر سرمایه، خدمات مشاوره عرضه و پذیرش و اصلاح ساختار مالی، تامین مالی ارزی، مهندسی مالی، ارزش گذاری و مشاوره ادغام تملک سرمایه گذاری میکنیم. مجوز تامین سرمایه ما مجوز جنرال است و مثل تامین سرمایههای دیگر میتوانیم در حوزههای دیگر نیز فعالیت کنیم، اما به دلیل ترکیب سهامداری و تخصص در حوزه پتروشیمی طبیعی است که فعالیت ما در این حوزه باشد.

نقش آفرینی در انتشار ۱۵ همت انواع صکوک و اوراق بهادار

معاون خدمات مالی تامین سرمایه خلیج فارس با اشاره به عملکرد این شرکت گفت: درباره عملکرد شرکت باید گفت که در حوزه تامین مالی مبتنی بر بدهی و انتشار انواع صکوک ما در انتشار قریب به ۱۵ همت انواع صکوک و اوراق بهادار نقش آفرینی کردیم. حدود ۲.۴ همت در کنسرسیومهایی شرکت کردیم که متعلق به بقیه بود. حجم بازارگردانی ۸.۸ همت بود. با توجه به کفایت سرمایه تامین سرمایه خلیج فارس این عدد قابل ملاحظه است. نکته قابل اهمیت این است که بیش از ۸۰ درصد از تامین مالیهای انجام شده توسط تامین سرمایه خلیج فارس در حوزه پتروشیمی بوده است. از ابتدای امسال ۶.۳ همت اوراق منتشر کردیم. بزرگترین انتشار سال جاری در تامین سرمایه خلیج فارس انجام شد که ۶ همت برای هلدینگ خلیج فارس با هدف تامین مالی پروژه گچساران و پتروشیمی دهدشت صورت گرفت.

وی بیان کرد: در حوزه تامین مالی مبتنی بر بدهی آنچه که برای ما به عنوان رسالت تعریف شد، انتخاب مشتریان درست بود. کسانی که ریسک کمتری برای شرکت و سرمایه گذاران ما به همراه داشته باشند. مشتریان ما دارای رتبه اعتباری بالا و شرایط مالی خوبی هستند. ما به واسطه اینکه در گروه هلدینگ خلیج فارس هستیم، تلاش ما بر این است که در انتشار انواع صکوک، اصلاح ساختار مالیهایی را در پروژهها انجام دهیم که پروژهها بتوانند مستقیما تامین مالی انجام دهند. برنامه ما این است که تا پایان سال جاری ۱۶.۵ همت اوراق منتشر کنیم.

زراقی افزود: در حوزه تامین مالی مبتنی بر سرمایه و حوزه مشاوره عرضه از ابتدای تاسیس تامین سرمایه خلیج فارس، مشاور عرضه ۲۰ شرکت بودیم. مجموع حجم افزایش سرمایه ۸۰ همت بوده که ۳۵ درصد این میزان در سال جاری انجام شده است. از ابتدای سال جاری تاکنون، به ۷ شرکت مشاوره افزایش سرمایه دادیم. در حوزه تعهد و پذیره نویسی سهم، ۱.۳ همت در فرایند افزایش سرمایه ایفای نقش کردیم.

معاون خدمات مالی "تفارس" گفت: با هماهنگی وزارت اقتصاد و هلدینگ خلیج فارس، دو پروژه خوب گروه را انتخاب کردیم. فرایند تاسیس سهامی عام پروژه شرکت ارغوان گستر ایلام و صدف خلیج فارس را پیش بردیم. مجوز سهامی عام پروژه ارغوان گستر ایلام در هفته گذشته از بورس و اوراق بهادار اخذ کردیم. صدف خلیج فارس را نیز در دو هفته آینده جلسه هیات پذیرش آن برگزار میشود و مجوز آن را نیز دریافت خواهیم کرد. با استفاده از جذب منابع جدید از محل افزایش سرمایه از طریق سلب حق تقدم سهام در آینده نزدیک این دو شرکت به بهره برداری میرسند.

به گفته رزاقی؛ در حوزه پذیرش شرکتها، پتروشیمی اروند را در بورس پذیرش شد. پذیرش پتروشیمی بندر امام نیز در دستور کار است و در سال جاری امیدواریم که بتوانیم مجوز پذیرش آن را دریافت کنیم.

برنامه انتشار اوراق مرابحه ۱۵۰ میلیون یورو پتروشیمی بندر امام

وی بیان کرد: در حوزه تامین مالی ارزی نیز برای دو پروژه PVC۲ پتروشیمی اروند و پروژه نخل آسماری را که برای سرمایه گذاری اهداف است، موافقت اصولی اوراق مرابحه ارزی از بانک مرکزی دریافت کردیم. ۲۰۰ میلیون یورو برای پتروشیمی اروند و ۵۰ میلیون یورو برای پروژه نخل آسماری شرکت سرمایه گذاری اهداف. برنامه انتشار اوراق مرابحه ۱۵۰ میلیون یورو برای پتروشیمی بندر امام را نیز در دستور کار داریم.

رزاقی در ادامه خاطرنشان کرد: ما در تامین سرمایه خلیج فارس ارزشگذاری شرکتهای مختلف را نیز انجام میدهیم. امسال ۶ پروژه داشتیم که تکمیل شدند. در حوزه مشاور فروش سهام شرکتها فعالیت کردیم. در این حوزه اقداماتی را در دستور کار داریم تا با پیداکردن سهامدار جدید برای پروژهها بتوانیم منابع جدید را وارد پروژهها کنیم. در حوزه مهندسی مالی نیز فعالیت کردیم و کمیتهای را طراحی کردیم و در آن کمیتهها فعالیت حوزه بیمه اتکایی، اوراق وکالت و ... را انجام دادیم. طرحی را برای مسکن ملی در پانزدهمین کنفرانس بازار سرمایه پیشنهاد دادیم که جزو خوبترهای برتر کنفرانس بود. در حوزه انتشار اوراق جدید نیز دستاوردهایی داشتیم.

انتشار اوراق وکالت "تفارس"؛ متفاوت از رقبا

معاونت خدمات مالی تامین سرمایه خلیج فارس گفت: اگر بخواهیم به کارهای خاصی که در سال جاری در معاونت خدمات مالی انجام دادیم که متفاوت از رقبا بود، اشاره کنیم، یکی حوزه انتشار اوراق وکالت بود که موافقت اصولی اوراق وکالت را برای سرمایه گذاری اهداف دریافت کردیم. اوراق وکالت به دلیل ساختاری که دارد، اوراقی است که میتوانید با انتشار آن همزمان چند اوراق بهادار را منتشر کنید. این اوراق باعث کاهش هزینهها و سیو کردن زمان در فرایندهای مالی میشود. در این موافقت اصولی همزمان هم خود سرمایه گذاری اهداف و هم نیروگاه دهلران صبا را که زیرمجموعه اهداف است، تامین مالی میکنیم. در مهندسی مالی، در تعلاملاتی که با بانک مرکزی و انجمن پتروشیمی داشتیم، تفاهمنامه سه جانبهای منعقد شد تا بتوانیم مدلی را در راستای رتبه بندی پروژههای پتروشیمی جهت تخصیص ارز توسط بانک مرکزی ایجاد کردیم. در مدل ما شاخصهای متعددی تعریف شد. از روشهای تخصصی استفاده کردیم. در برایند کار ما در کنار در نظر گرفتن شاخصهای ارزیابی مالی پروژه شاخصهایی مانند میزان ارزآوری پروژه، صرفه جویی ارز در کشور را شامل میشود. بانک مرکزی با اجرای این مدل میتواند پروژههایی را که مراجعه میکنند، رتبه بندی و به صورت هدفمند ارز را به آنها تخصیص میدهد.

رزاقی، با اشاره به تاثیر نرخ بهره بر صنعت تامین سرمایه گفت: نرخ بهره در صنعت تامین سرمایه اثر مثبت دارد. زیرا کاهش نرخ بهره باعث کاهش هزینه پول و بهای تمام شده تامین سرمایهها شده و کار بازارگردانی تامین سرمایهها را تسهیل میکند. بد نیست اشاره کنیم که تحلیلگران بازار سرمایه وقتی صنعت تامین سرمایه را تحلیل میکنند، به شاخصهایی که به بازدهی و سوداوری میرسد، توجه میکنند و ریسک نهادهای مالی را در نظر نمیگیرند. پورتفوی تعهدات بازارگردانی ما به دلیل جدیدالتاسیس بودن و نیز به دلیل اینکه اغلب قراردادهای منعقد شده ما بعد از زمانی بود که نرخ بهره به صورت شارپ بالا رفت، در نتیجه قراردادهای بازارگردانی در نرخهایی است که نه تنها شرایط بهتری را پیدا میکنیم بلکه ریسک پورتفو نیز پایینتر از بقیه است.

در ادامه این نشست، عادل بهزادی، مدیر سرمایه گذاری تامین سرمایه خلیج فارس در خصوص عملکرد مدیریت سرمایه گذاری تامین سرمایه خلیج فارس بیان کرد: در تامین سرمایه خلیج فارس واحد سرمایه گذاری و مدیریت دارایی مانند سایر تامین سرمایهها مدیریت صندوقها و سبدهای اختصاصی سرمایه گذاران را به عهده دارد. در طول دو سال فعالیت، "تفارس" توانست ۷ صندوق را تاسیس کند که ۵ صندوق در حال فعالیت هستند. سعی کردیم در تامین سرمایه خلیج فارس با توجه به سطح ریسک مشتریان صندوقهای مختلفی را تاسیس کنیم. از صندوقهای سهامی تا صندوق درآمد ثابت در تامین سرمایه خلیج فارس در حال فعالیت است.

وی افزود: در حوزه اوراق با درآمد ثابت صندوق نخل ساحل را داریم. این صندوق مختص اوراق دولتی بود. ما از سال گذشته این صندوق را به صندوق درآمد ثابت جمع شونده تبدیل کردیم. از دامنه AUM ۴۰۰ میلیارد شروع کردیم و به ۳ هزار میلیارد منابع تحت مدیریت رسیدیم. نکته دیگر این که سرمایه گذاران میتوانند بازدهی صندوق را بررسی کنند. این صندوق جزو ۵ صندوق برتر درآمد ثابت است.

بهزادی ادامه داد: صندوق دیگر "نخل خلیج فارس" است که اولین صندوقی بود در تامین سرمایه حلیج فارس تاسیس شد. تفاوت این صندوق با ساحل این است که پرداخت سود را به صورت ماهانه انجام میدهد.

مدیر سرمایه گذاری تامین سرمایه خلیج فارس در این باره بیان کرد: صندوق دیگر که نه ریسک کامل سهامی و نه ریسک صندوق درآمد ثابت را دارد. این صندوق، تضمین اصل سرمایه خلیج فارس است که در ماه گذشته بازدهی ۷ درصدی داشته و در صندوقهای تضمین سود رتبه اول را به خود اختصاص داد. صندوق سهامی خلیج در ماه گذشته جزو ۱۰ صندوق برتر بوده و از ابتدای تاسیس تا کنون جزو ۵ صندوق برتر بوده است.

وی همچنین خاطرنشان کرد: صندوق بخشی پتروپارس؛ حدود ۲ ماه پیش پذیره نویسی آن انجام و با استقبال خوب سرمایه گذاران مواجه شد. منابع صندوق به ۵۰۰ میلیارد رسید. این صندوق مختص پتروشیمی است. همان طور که میدانید فرایند تاسیس صندوقها زمانبر است. در دو سال فعالیت تامین سرمایه خلیج فارس تاسیس ۵ صندوق به نوعی رکورد برای تامین سرمایه خلیج فارس محصوب میشود.

به گفته بهزادی؛ دو صندوقی که پیش بینی میشود تا پایان سال جاری بتوانیم مجوز فعالیت آن را دریافت کنیم، صندوق بازنشستگی تکمیلی است که با ۴ کارفرما و با حداقل آورده ۵۰۰ میلیارد فعالیت خود را آغاز میکند. هدف ما ۲۰ هزار پرسنل هلدینگ فارس است که بتوانیم بخشی از حقوق و مزایای این پرسنل را جذب و در این صندوق سرمایه گذاری کنیم که هم منابع تحت کنترل تامین سرمایه خلیج فارس تقویت شود و هم انگیزهای برای پرسنل باشد.

مدیر سرمایه گذاری "تفارس" توضیح داد: صندوق کالایی، مربوط به کالاهای انرژی و بورس انرژی است که منتظر دریافت مجوز از سازمان بورس هستیم. در سال آینده صندوق طلا، صندوق بازارگردانی، صندوق کالایی، صندوق درآمد ثابت به صورت صدور ابطالی و صندوق اهرمی را در دستور کار داریم. چون تامین سرمایه خلیج فارس تحت نظر بانک خاصی نیست، بنابراین محدودیتهای سایر تامین سرمایهها را در تاسیس صندوقها نداریم و میتوانیم اقدام به تاسیس و فعالیت صندوق کنیم. اگر شرکتهای پتروشیمی و آحاد جامعه دنبال بازدهی خاصی در بورس و سایر کلاسهای دارایی باشند، ما اقدام به سبدگردانی اختصاصی میکنیم. علاوه بر این فعالیتها ما در حال طی کردن مراحل پایانی سامانه سرمایه گذاری خلیج فارس هستیم که سرمایه گذاری را برای علاقمندان راحت میکند تا بتوانند بازدهی مناسبتر و ویژهای را نسبت به صندوقهای سرمایه گذاری عادی داشته باشند.

نرخ بهره؛ رقیب بازار سرمایه

بهزادی در پاسخ به خبرنگار بورس نیوز، درخصوص صندوقهای تامین سرمایه خلیج فارس بیان کرد: ما میتوانیم صندوقهای سهامی را با شاخص مقایسه کنیم. صندوقهای سهامی خلیج نسبت به شاخص بازدهی ۳ برابری از بدو تاسیس داشته است. صندوقهای درآمد ثابت باید با یکدیگر مقایسه شوند.

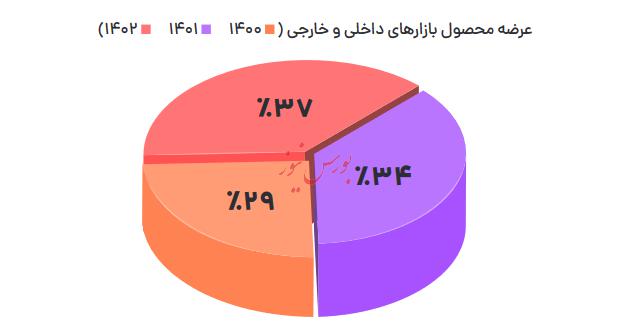

وی درخصوص تاثیر نرخ بهره و اثر آن بر عملکرد "تفارس" گفت: بازار سرمایه جز برایند یکسری پارامترها نیست. پارامترهای تاثیر گذار نرخ دلار، هزینههای شرکت مانند نرخ گاز و یوتیلیتی، عوامل استراتژیک مانند نرخ بهره و... میتواند در بازار سرمایه تاثیرگذار باشد. در سال ۱۴۰۲ تجربه خوبی در بازار سرمایه نداشتیم. نرخ ارز فروش شرکتهای پتروشیمی و فولادی که نرخ ارز ثابتی بود و همراه دلار نمیتوانست هماهنگ شود. امسال نرخ دلار نیما از ۴۰ هزار تومان تا بیش از ۵۰ هزار تومان حرکت کرد. سال گذشته نرخ بهره روند رو به بالا داشت. یکی از رقیبهای بازار سرمایه نرخ بهره است.

مدیر سرمایه گذاری تامین سرمایه خلیج فارس گفت: بازار سرمایه بازار حساسی است و سرمایه گذاران به این پارامترها دقت میکنند. با استقرار دولت جدید نرخ اخزا از ۳۵ درصد به حدود ۲۹ درصد کاهش یافته است. دلار نیما نیز از حدوده ۴۰ تا ۵۰ هزار تومان رشد داشته که این میتواند برای پتروشیمیها کمک کننده باشد. همچنین، ریسکهای سیاسی و ژنوپلیتیکی منطقه مزید بر علت بوده و بازدهی خاصی نصیب سرمایه گذاران نشده است. امیدوار هستیم رفته رفته بازار شرایط بهتری داشته باشد.

وی خاطرنشان کرد: نرخ بهره تابع سیاستهای مالی دولت و سیاستهای پولی بانک مرکزی است. دولت امسال ۲۶۰ همت انتشار اوراق را مصوب کرده بود. با توجه به اقداماتی که بانک مرکزی انجام داده امیدواریم که نرخ سپردههایی که سال گذشته منتشر شده کمی آرام شود و به ارزش واقعی شرکتها مخصوص تامین سرمایهها کمک کند. پیش بینی میشود اگر ثبات داشته باشیم و ریسک جنگ کاهشی شود، نرخ بهره تا پایان سال کنترل و منجر به بهتر شدن وضعیت شاخص و بازار سرمایه شود.

بهزادی در خصوص اثر نرخ بهره روی صندوقهای سرمایه گذاری گفت: وقتی منحنی نرخ بهره رو به پایین است، نرخ بازدهی صندوقهای سرمایه گذاری با وقفه زمانی پایین میآید. اما سال گذشته در نیمه آخر سال این موضوع برعکس بود. نرخ بهره بالا بود و خروج پول از صندوقهای تامین سرمایه بیشتر شد. پیش بینی ما این است که ثبات ادامه یابد و نرخ بهره پایین باشد تا منابع صندوقهای درآمد ثابت بیشتر میشود.