اقتصاد ۲۴-آیا همه روش های سرمایه گذاری میتوانند سودمند باشند؟ در علم اقتصاد، سرمایهگذاری بهمعنای تخصیص منابع مالی به یک یا چند دارایی مختلف، به امید بهدستآوردن منابع باارزشتر در آینده است. سرمایهگذاری روشهای مختلفی دارد و هر روش همیشه با سطح خاصی از ریسک همراه است. بههمیندلیل، همه ما بهطور پیوسته درحال تلاش هستیم تا با انتخاب بهترین روش، بتوانیم به اهدافی که در نظر داریم، دست یابیم و رفاه بیشتری برای خود و عزیزانمان فراهم کنیم.

مفهوم سرمایه گذاری و اهمیت آن در زندگی مالی

سرمایهگذاری یعنی تبدیل وجوه مالی بهداراییهایی که قرار است که برای مدتی معلوم در زمان آتی نگهداری شوند. سرمایهگذاری بهمنزله گذشتن از ثروت امروز برای کسب منفعت بیشتر و رشد مالی در آینده است. باتوجه به شرایط اقتصادی و تورم حاکم بر جامعه امروز، سرمایهگذاری یک برنامه ریزی مالی بهحساب میآید و ابزاری برای داشتن امنیت مالی و حفظ ارزش اموال در گذر زمان محسوب میشود.

چگونه بهترین روش سرمایه گذاری را شناسایی کنیم؟

زمانی که بازده سرمایه گذاری و سود آن نسبت به نرخ تورم بالاتر باشد، میتوان گفت که شما با دانش و تجربه وارد بازار شدهاید و به نتیجه دلخواه خود رسیدهاید. بازارهای مالی فرصتهای سرمایهگذاری گوناگونی را در اختیار افراد قرار میدهند؛ اما همه نمیتوانند بازاری را که بازدهی آن بالاتر باشد، انتخاب کنند چون نیازهای مالی و شرایط افراد برای سرمایهگذاری متفاوت است.. در ادامه خواهیم گفت که بهترین روش را باید با چه مولفههایی اندازهگیری کنید.

·قیمت مناسب دارایی

·احتمال افزایش ارزش دارایی

·تنوع در داراییها یا روش های سرمایه گذاری مانند صندوقها

·نقدشوندگی سریع دارایی

·ایجاد درآمد ثابت

ناگفته نماند که یکی از مهمترین نکات در کشف بهترین روش های سرمایهگذاری، آگاهی و تجربه شما درزمینه روشهای معاملاتی، شناخت فرصتها و تهدیدها، تحلیل بازار و استفاده از ابزارهای تحلیل سرمایهگذاری است. همچنین شما باید به ارزیابی و تحمل ریسک شخصی در خود بپردازید و به خاطر داشته باشید که سرمایهگذاریهای پربازده معمولا با ریسک بالایی همراه هستند.

اشتباهات رایج در انتخاب بهترین روش های سرمایه گذاری و چگونگی اجتناب از آن ها

درست است که اشتباهات سرمایه گذاری میتوانند درسهای ارزشمندی را در طول زمان ارائه دهند و فرصتی را برای سرمایهگذاران فراهم کنند تا بینشهایی در مورد سرمایهگذاری بهدست بیاورند، اما بهتر است همین ابتدای کار با اشتباهاتی که سرمایهگذاران قبلاز شما انجام دادهاند آشنا شوید تا قدمهای خود را محتاطانه بردارید. ما همچنین راههای جلوگیری از این اشتباهات را برای شما نوشتهایم.

·توقع بیش از حد: انتظار بازده معقولی داشته باشید تا دیدگاه بلندمدت شما بدون تصمیمات احساسی حفظ شود.

·ریسک اشتباه: ریسک بیش از حد نداشته باشید تا دارایی شما از منطقه امن خارج نشود.

·تحلیل نادرست بازار: نسبت به شایعات و اطلاعات غیرمعتبر بیتوجه باشید و برای تصمیمگیریهای خود از یک مشاور مطمئن کمک بگیرید.

·آگاهی نداشتن از میزان ریسکپذیری: زمان بگذارید و روش های سرمایه گذاری را بههمراه سود و زیان آنها بشناسید.

·معاملات سریع و بیش از حد: هرگز سهام خود را بهصورت مداوم تغییر ندهید. فعالترین معاملهگران بازار همواره پایینترین بازدهی را داشتهاند.

·عدم بررسی منظم سرمایهگذاریها: سبد خود را در بازههای زمانی مشخص بررسی کنید تا مطمئن شوید که در مسیر درستی قرار گرفتهاید.

انواع روش های سرمایه گذاری

مهمترین روش های سرمایه گذاری که در دنیای امروز نتایج ثمربخشی را برای افراد ایجاد میکنند، موارد زیر هستند.

·بازار بورس

سرمایهگذاری در بورس بهدلیل تنوع بالای سهام و صندوقها، امکان تحلیل و مشورت با خبرگان، قابلیت ورود با پول کم، قابلیت نقدشوندگی سریع، مدیریت ریسک و شفافیت اطلاعاتی طرفداران زیادی دارد.

بعداز خرید واحد صندوقهای سرمایهگذاری، بروکر یا همان شرکت کارگزاری با ارائه شاخص بورس، نرخهای بازار را در اختیارتان قرار میدهد تا دستورالعملهای معاملاتی را برای شما آسان کند. تیم متخصص و باتجربه این شرکت، مدیریت دارایی شما را بر عهده میگیرد.

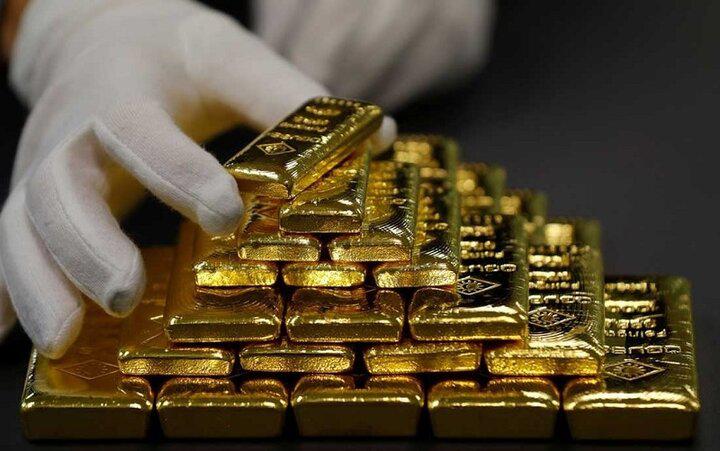

·بازار سکه و طلا

سکه و طلا یکی از قدیمیترین روش های سرمایه گذاری در ایران است که بهدلیل کمریسکبودن، نیازنداشتن به سرمایه زیاد و نقدشوندگی بالا همچنان محبوبیت دارند. بازار طلا تحتتاثیر 2 فاکتور نرخ جهانی طلا و قیمت دلار است. بههمیندلیل، نوسانات زیادی به آن تعلق میگیرد.

·بازار خودرو

با توجه به نوسانات قیمت خودرو درحالحاضر، میتوان گفت خودرو یک کالای سرمایهای محسوب میشود اما با مشکلات و چالشهایی مانند محدودیتهای خرید، تفاوت نرخ بین بازار آزاد و قیمت کارخانه، مسائل نقلوانتقال، نقدشوندگی پایین و هزینههای تعمیرات همراه است.

تعداد کمی تولیدکننده خودرو در ایران وجود دارد و اغلب خودروها وارداتی هستند که در کشور با قیمت بسیار بالایی بهفروش میرسند. ازطرفی خرید خودروهای دستدوم ریسک زیادی دارد. بنابراین، خریدار در این روش به بازدهی بالایی نمیرسد.

·خرید ارزهای خارجی

این سرمایهگذاری ریسک بالا و نوسانات شدیدی دارد؛ چون نرخ ارز تحتتاثیر شاخصهایی مانند روابط خارجی، واردات و صادرات، سیاستهای دولتی و تصمیمات کلان بانک مرکزی است. بازار ارز در بازههای زمانی کوتاه، نوسانات قابل توجهی را تجربه میکند.

·پول نقد و سپرده بانکی

بازدهی نگهداری پول نقد باتوجهبه شرایط اقتصادی در ایران و جهان، نهتنها صفر بلکه منفی است و فرصت کسب سود را از افراد میگیرد. اما سپردهگذاری پول نقد در بانک، نوعی سرمایهگذاری با ریسک بسیار پایین است. در این روش، بهازای میزان سپرده بانکی، مبلغی بهعنوان نرخ بهره یا همان سود به سرمایهگذار تعلق میگیرد. تنها مزیت این روش، در تضمینی و قطعی بودن سود آن است.

·بازار ارز و دیجیتال

ارزهای دیجیتال مانند بیتکوین خلاف ارزهای سنتی توسط هیچ دولت یا نهادی کنترل نمیشوند. معاملهگران برای فعالیت در بازار رمزارز میتوانند با استفاده از یک کیف پول دیجیتال، در هر ساعت از شبانهروز معاملات خود را انجام دهند.

حفظ امنیت و راحتی در تبادلات ارز دیجیتال هم بهواسطه شبکه بلاکچین صورت میگیرد. بلاکچین شبیه یک دفتر حسابداری دیجیتال و شفاف است که همه اطلاعات را در خود ذخیره میکند. هر تراکنشی که در آن ثبت میشود، توسط همه اعضای شبکه تایید خواهد شد. همه افراد میتوانند این تراکنشها را ببینند اما امکان دستکاری آن وجود ندارد.

ارزهای دیجیتال در سالهای اخیر رشد قیمتی چشمگیری داشتهاند. آنها بهسرعت و بهآسانی در هرجای دنیا معامله میشوند و در صرافی ارز دیجیتال که با نام دیجیتال اکسچنج هم شناخته میشود، به سایر رمز ارزها تبدیل خواهند شد.

سرمایهگذاری در بازار ارز دیجیتال بهروشهای مختلفی صورت میگیرد که خرید و نگهداری ارز دیجیتال و استخراج آن با دستگاه ماینر ازجمله روشهای محبوب و سودآور در این بازار هستند.

·زمین و املاک

سرمایهگذاری در بازار مسکن و زمین یکی از روش های سرمایه گذاری مطمئن و ملموس است. باوجود تورم مسکن در جامعه امروز، بازده املاک برای خریدار رضایتبخش خواهد بود. او همچنین میتواند ازطریق دریافت اجاره ملک تجاری یا آپارتمان خود، بهصورت ماهانه درآمد کسب کند. اگرچه این روش ریسک کمتری دارد، اما با توجه به در اوج بودن قیمت مسکن، سرمایه زیادی میطلبد.

·صندوق های سرمایه گذاری

صندوقهای سرمایهگذاری نقش واسطه مالی را دارند. بهاینصورت که سرمایه اشخاص را جمعآوری کرده و بهوسیله تیم تحلیل و با نظر مدیر صندوق، اقدام به سرمایهگذاری در ابزارهای مالی گوناگون میکنند.

صندوق درآمد ثابت یکی از انواع صندوق سرمایه گذاری مشترک است که با حداقل ریسک، بازدهی مناسبی را نصیب سرمایهگذاران میکند. صندوق سهامی هم سوددهی خیلی خوبی دارد اما ازآنجاییکه متاثر از نوسانات بورس است، ریسک تقریبا بالایی به سرمایهگذار میدهد.

سود انواع روش های سرمایه گذاری

تعیین سود سرمایهگذاری در ایران بهدلیل پتانسیل گسترده این کشور برای رشد و توسعه، همواره موضوع مورد علاقه خیلی از کسبوکارها بوده است. بااینحال نمیتوان بهطور دقیقی میزان ریسک و سود و زیان هر روش را اندازهگیری کرد.

هر بازاری، فرصتها و تهدیدهای خاص خود را دارد. معمولا کسانی که کار ارزیابی یک طرح سرمایهگذاری را برعهده دارند، میتوانند باتوجهبه شرایط مالی، ریسکپذیری و دانش شما تعیین کنند که آیا میزان بازدهی که انتظار آن را میکشید، ارزش ریسککردن دارد یا خیر.

انواع سرمایه گذاری از نظر زمانی

روش های سرمایهگذاری ازنظر زمانی به 3 دسته تقسیم میشوند که هرکدام از این دستهها بسته به اهداف مالی و میزان تحمل ریسک فرد سرمایهگذار مناسب هستند. در ادامه به توضیح هریک از انواع سرمایهگذاریها میپردازیم.

·سرمایه گذاری کوتاه مدت

دوره زمانی این سرمایهگذاریها کمتر از یک سال بوده و هدف آن، کسب بازده سریع و نقدینگی بالا در کوتاهترین زمان ممکن است. این سرمایهگذاری به شناخت بیشتری از بازار نیاز دارد. اما اگر به چموخم سرمایهگذاری وارد نیستید، میتوانید دارایی خود را در صندوقها با درآمد ثابت ذخیره کنید که توسط متخصصان دیگری مدیریت میشوند.

·سرمایه گذاری میان مدت

دوره زمانی این سرمایهگذاریها معمولا بین یک تا 5 سال است. این سرمایهگذاریها توازن مناسبی بین نقدشوندگی و میزان بازدهی دارند. بازده متعادل و ریسک متوسط این روش، برای افرادی که هدف مالی مشخصی در بازه زمانی میانمدت دارند، مناسب است. املاک مسکونی و اوراق قرضه میان مدت نمونههایی از این سرمایهگذاری هستند.

·سرمایه گذاری بلند مدت

این سرمایهگذاریها با بازده بالا، دوره زمانی بیش از 5 سال دارند و برای دستیابی به اهداف مالی بلندمدت مانند بازنشستگی، خرید مسکن یا تامین مالی تحصیلات مناسب هستند. اساس این سرمایهگذاری، صبر و نادیدهگرفتن نوسانات بازار در طول زمان است. اگر قصد رشد سرمایه خود را با این روش دارید، میتوانید به سرمایهگذاری در بازار سهام و املاک و مستغلات فکر کنید.

چگونگی انتخاب دوره زمانی مناسب برای بهترین سرمایه گذاری

راجعبه افق زمانی سرمایهگذاری یا همان دوره سرمایهگذاری در عنوان قبلی خواندید. این افق زمانی عمدتا توسط استراتژی و هدف های سرمایهگذاری و نیازهای مالی دیکته میشود. مثلا پسانداز برای پیشپرداخت خانه، یک سرمایهگذاری کوتاهمدت است. پسانداز برای دانشگاه یک سرمایهگذاری میانمدت و پسانداز برای دوره بازنشستگی یک سرمایهگذاری بلندمدت محسوب میشود.

نکته بعدی که در استراتژی سرمایهگذاری شما باید لحاظ شود، ریسک زمانی است. ریسکها انواع متعددی دارند؛ مانند ریسک تورم، ریسک نرخ بهره، ریسک کسبوکار و ریسک بازار. دراینبین، شما باید میزان ریسکپذیری و شجاعت خود را اندازه بگیرید. برای این منظور میتوانید از خدمات مشاوره مالی استفاده کنید.

کجا سرمایه گذاری کنیم؟

مسلما شما هم مثل همه سرمایهگذاران بهدنبال تجربهای بدون مشکل و سودمند هستید. برای رسیدن به چنین خواستهای نمیتوان دارایی خود را به دست هر شخص یا هر شرکتی که ادعای تخصص در این زمینه را دارند سپرد و به آنها اعتماد کرد. اما داستان ازکی سرمایه با همه فرق دارد.

ازکی سرمایه با داشتن سرویسهای درآمد ثابت، حساب سرمایهگذاری سهامی و تامین مالی جمعی، سالهاست که میکوشد مسیر سرمایهگذاری را برای همه متقاضیان هموار کند تا آنها به اهداف مالی خود برسند.

سرمایهگذاری در صندوقهای طلا و سهام همواره با پیچیدگی هموار است. اما ازکی سرمایه به شما کمک میکند تا با درنظرگرفتن سطح ریسکپذیری و هدفی که دارید، بهترین ترکیب را برای سرمایهگذاری در صندوق انتخاب کنید و بیشترین بازدهی را بهدست بیاورید.

سرمایه گذاری با پول کم در سال 1403

درحالحاضر باوجود روشهای سرمایهگذاری با پول کم، هرکسی میتواند به فکر راهی برای افزایش ارزش ثروت خود باشد. اما برخی افراد این روشها را جدی نمیگیرند و با خود فکر میکنند که این سرمایهگذاری مگر چقدر میتواند سودمند باشد؟ درصورتیکه دیدن نتایج بلندمدت میتواند آنها را شگفتزده کند.

شاید خرید طلا که درحالحاضر قیمت هر گرم آن از 4میلیون تومان بیشتر است یا قیمت سکه که فعلا قصد پایینآمدن ندارد یا حتی دلار که شاهد نوسانات زیادی از سمت آن هستیم، بهنظرتان با ریسک زیادی همراه باشد و شما هم آدم ریسکگریزی باشید. اما چرا نباید در صندوقها سرمایهگذاری کرد؟

هر فردی میتواند بنابر هدف مالی خود و هر مقدار بودجهای که دارد، از صندوقهای سرمایهگذاری استفاده کند. پشت این سرمایهگذاریها، مدیران خبرهای وجود دارند که سبدی از داراییها را تشکیل میدهند. بنابراین، دیگر نیازی به دانش و تخصص شما نیست.

با مبالغ زیاد در کجا سرمایه گذاری کنیم؟

اگر محدودیت بودجه ندارید، میتوانید با آزادی بیشتری به همه روشهای سرمایهگذاری فکر کنید و در نهایت براساس اهداف مالی، چشماندازهای خود و میزان ریسکپذیری، یک روش مناسب را انتخاب کنید. مثلا سرمایهگذاری در زمین و املاک میتواند از جنبههای بسیاری سودمند باشد.

با ریسک سرمایه گذاری چه کنیم؟

تحت هیچ شرایطی نمیتوان ریسک روشهای سرمایهگذاری را از بین برد. اما میتوان ریسک هر موقعیت را شناسایی و مدیریت کرد. حالا شاید بپرسید که اصلا چرا برخی سرمایهگذاران به سرمایهگذاری در بازارهای پرریسکی مثل طلا که درحالحاضر وضعیت چندان مشخصی ندارد، اقدام میکنند؟

در واقع سرمایهگذاران حرفهای براساس وضعیت سبد سرمایهگذاری خود، به انتخاب موقعیتهای جدید دست میزنند. یعنی اگر قرار باشد سرمایهگذاری پرریسکی در بازار طلا انجام دهند، در کنار آن اقدام به سرمایهگذاری در صندوقهای درآمد ثابت میکنند که ریسک خیلی پایینی دارد. بهاینترتیب درصورت بروز زیان، امکان بازگشت سرمایه و مثبتماندن بهرهوری سبد سرمایهگذاری وجود دارد.

ریسک فقط یک مفهوم منفی نیست. شما میتوانید از آن بهعنوان ابزاری برای شناسایی و انتخاب موقعیتهای مختلف سرمایهگذاری استفاده کنید. شما باید براساس استراتژی و اهداف خود از این ابزار بهره ببرید.

نکات مهم در موفقیت سرمایه گذاری

اگر میخواهید در میان روش های سرمایه گذاری، روشی را انتخاب کنید که شما را بهسمت استقلال مالی سوق دهد و هرگز متقبل ضرر و زیان نشوید، این نکات طلایی را به خاطر بسپارید.

·یک برنامه مالی از اهداف و نقاط عطف خود طراحی کنید.

·ریسک سرمایهگذاری را درک کنید.

·تنوع و تخصیص دارایی را بیاموزید.

·در داراییهای متنوع سرمایهگذاری کنید.

·از افراد مجرب مشاوره بگیرید

·احساسات را کنار بگذارید و با منطق پیش بروید.

·معاملههای قانونگریز و بدون شفافیت اجتناب کنید.

·فرمول سرمایهگذاری از افراد ثروتمند بپرسید.

https://www.tabnak.ir/fa/news/1273448/