صندوق های طلا به صورت میانگین ۳۳ درصد طی شش ماه اخیر، رشد داشته اند و به محدوده های پر ریسک رسیده اند؛ اما در صورت اصلاح قیمت ها میتوان بر روی ۳ صندوق تحلیل شده سرمایه گذاری بهینه تری داشت.

هادی بهرامی؛ بازار:ورود صندوق های مبتنی بر سهام، اوراق درآمد ثابت و بخصوص کالا (طلا و زعفران) به بازار بورس، اقدامی موثر جهت جذب نقدینگی میباشد که به دلیل مدیریت بهتر دارایی ها، سود و جذابیت بیشتری برای سرمایه گذاران دارد. صندوق های طلا به دلیل ویژگی های فوق العاده شان، بازدهی بیشتر و ریسک کمتری نسبت به طلای فیزیکی دارند و این روز ها به دلیل خاصیت ریسک گریزی در پی اتفاقات سیاسی-نظامی و وضعیت بحرانی سایر بازار های ریسک پذیر مانند بورس و ارز دیجیتال جذابیت بیشتری برای سرمایه گذاران پیدا کرده است. صندوق های طلا رشد چشمگیری را طی چند ماه اخیر تجربه کردند اما در حال حاضر در محدوده های پر ریسکی قرار دارند که سرمایه گذاران را در دوراهی خرید و فروش گذاشته است؛ در ادامه به تحلیل و بررسی ۳ صندوق طلا که موقعیت سرمایه گذاری بهینه تری دارند، میپردازیم.

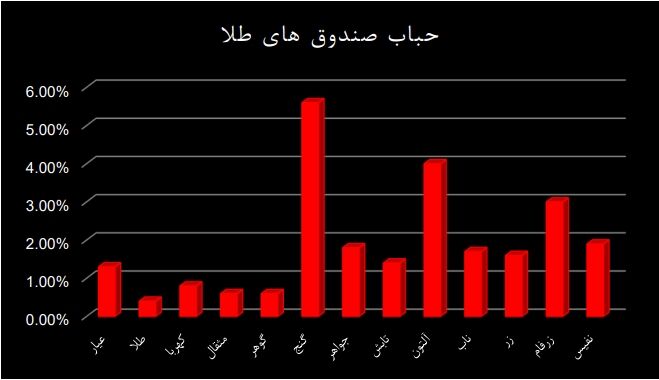

طلای ۱۸ عیار به میزان ۳۲ درصد، تمام سکه ۳۹ درصد، نیم سکه ۳۱ درصد، ربع سکه ۳۲ درصد و صندوق های طلا به صورت میانگین ۳۳ درصد طی شش ماه اخیر، رشد داشته اند که نشان میدهد تمام سکه بیشترین رشد را تجربه کرده است. با وجود اینکه تمام سکه حباب کمتری نسبت به نیم سکه و بخصوص ربع سکه دارد، اما رشد بیشتری داشته است و پس از آن، شاخص صندوق های طلا عملکرد بهتری را از خود نشان داده است. در حال حاضر، طلا ۱۸ عیار حباب کمتری نسبت به سقف های تاریخی خود دارد که با بررسی بیشتر میتوان بر روی صندوق های شمش محور تمرکز کرد تا سکه!

شاخص صندوق های طلای بورسی به دنبال رشد دارایی های مبتنی بر کالای طلا به تارگی مقاومت ۳۱۳۰ واحد خود را شکسته است و پیش بینی می شود پس از کمی اصلاح به سمت هدف ۳۷۳۰ واحد رشد کند. البته باید در نظر داشت که محدوده ۳۷۳۰ واحد یک مقاومت اساسی میباشد و در آن ناحیه به هیچ وجه نباید خریدی انجام داد وگرنه ممکن است در دام ریزش و روند فرسایشی بیفتیم. نواحی ۳۱۳۰ و نهایتا ۲۶۳۰ واحد برای سرمایه گذاری در صندوق های طلا کم ریسک مناسب است که در صورت رسیدن قیمت به این حمایت ها، ممکن است ارزش معاملات سنگینی شکل بگیرد.

۱- صندوق مثقال

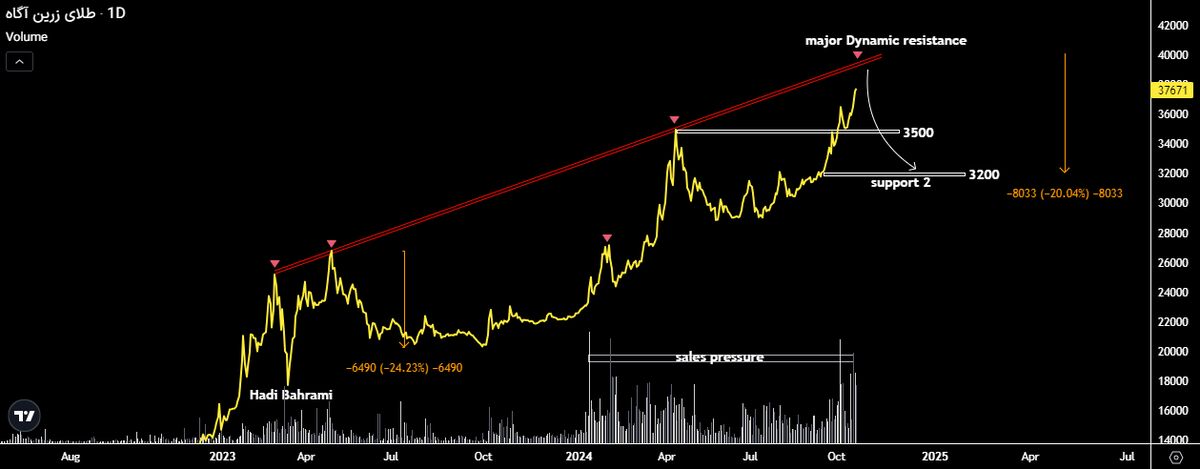

قیمت صندوق طلای مثقال طی دو سال اخیر، یک خط روند صعودی داینامیک بر اساس رفتار های الگوریتمی ایجاد کرده است که انتهای آن به ۴۰۰۰ تومان ختم میشود و باید مراقب باشیم تا در این سطح مقاومتی مهم خرید نکنیم. پیش بینی میشود قیمت با برخورد به مقاومت ۴۰۰۰ تومان شروع به ریزش کرده و تا حمایت های معتبر ۳۵۰۰ و ۳۲۰۰ تومان یک روند اصلاحی به منظور استراحت درون روندی پیش بگیرد. اگر قصد سرمایه گذاری مجدد دارید، میتوانید در محدوده های ۳۵۰۰ و نهایتا ۳۲۰۰ تومان و یا عبور از ۴۰۰۰ تومان که کمی ریسک دارد، اقدام کنید.

۲- صندوق ناب

قیمت صندوق ناب هم مانند صندوق مثقال درنزدیک شدن به مقاومت داینامیک ماژور دو ساله است که انتهای این مقاومت ۱۶۵۰ تومان میباشد و درگیری قیمت با این سطح محتمل خواهد بود. برای سرمایه گذاری پیشنهاد میشود منتظر بمانید تا ۱۶۵۰ تومان شکسته شده و یا قیمت به کف قوی ۱۴۵۰ و نهایتا ۱۳۲۰ تومان برسد تا حباب، هیجانات خرید و ارزش دارایی اشباع شده تا حد زیادی تخلیه شود. اوسیلاتور rsi با ایجاد روند صعودی داینامیک، در حال رسیدن به مقاومت اساسی است که اوسیلاتور volume نیز، همین سیگنال را میدهد و این خروجی ها نشان از پر ریسک بودن قیمت های فعلی میدهد؛ اما در صورت لمس شدن حمایت های گفته شده میتوان اقدام به سرمایه گذاری کم ریسک کرد.

۳- صندوق جواهر

قیمت صندوق جواهر به تازگی مقاومت تاریخی خود را شکسته و فاصله کمی از آن گرفته است که بنظر میرسد از لحاظ بازدهی، هنوز ظرفیت رسیدن به اهداف بالاتر وجود دارد. پیش بینی میشود که پس از کمی اضلاح قیمت و لمس شدن حمایت معتبر ۱۶۶۰ تومان، مجددا شاهد رشد بیشتر باشیم که این رشد میتواند ۲۰ درصد بازدهی در دل خود داشته باشد. محدوده ۱۵۰۰ تومان نیز، یک حمایت قوی در نظر گرفته میشود و اگر قیمت به این نقطه برسد، صندوق کم ریسک ترین موقعیت را به خود میگیرد! اوسیلاتور volume نشانه هایی از ایجاد فشار فروش درون روندی در سطح قیمتی ۱۶۶۰ تومان، دقیقا موقع شکست مقاومت دارد که میتواند به معنای قوی بودن سطح حمایت و میل قیمت به اصلاح تا این سطح باشد.

حرف آخر

در حال حاضر، اکثر صندوق های طلا در موقعیت پر ریسک قرار دارند و همسو با اونس طلا رشد قابل توجه داشتند که همین موارد باعث شده است تا فعلا به سبد سرمایه گذاری طلا سرمایه بیشتری اختصاص ندهیم. صندوق های مثقال، ناب و جواهر از نظر بازدهی شش ماهه، بازدهی پس از شکست مقاومت، اهداف پیش بینی شده و خالص ارزش دارایی ها مناسب سرمایه گذاری در صورت اصلاح قیمت میباشد. البته باید در نظر داشته باشید که اونس طلا و صندوق های طلا به محدوده های پر ریسک رسیده اند که در حمایت های گفته شده میتوان اقدام به خرید کرد؛ بخصوص این ۳ صندوق تحلیل شده که موقعیت بهتری دارند.